Unfallversicherung: Brauchst du eine?

Ein Unfall kann jeden treffen, egal ob du jung oder alt, ob berufstätig oder nicht. Ein Unfall kann zu schweren Verletzungen führen, die mit hohen Kosten verbunden sein können. Eine Unfallversicherung kann dir helfen, diese Kosten zu tragen.

In diesem Artikel erfährst du, ob eine Unfallversicherung für dich sinnvoll ist. Wir erklären, welche Leistungen eine Unfallversicherung bietet und wer eine Unfallversicherung abschließen sollte.

Braucht man eine Unfallversicherung? Diese Frage hatte ich mir bis zum 8. Juli 1985 nie gestellt. Bis zu unserem großen Crash (Foto oben). Meine Frau und ich hatten wirklich Glück! Ob man eine Unfallversicherung braucht, kann niemand pauschal mit „Ja“ oder „Nein“ beantworten. Finde jetzt heraus, worauf es dabei ankommt. Und ob du persönlich, in deiner Lebenssituation, eine Police brauchst.

Wer braucht eine Unfallversicherung?

Es kommt nicht darauf an, ob“man“ eine Unfallversicherung braucht. Die Frage lautet: Was brauchst du?

Denn Fakt ist: Der eine braucht eine Unfallversicherung – der andere nicht. Und wie wählt man die richtige Unfallversicherung aus?Und vor allem bei Unfallversicherungen zahlst du beim falschen Anbieter bis zum 4-Fachen. Denn alle Versicherer lieben die Unfall-Sparte. Zumal die Unfallversicherung eine sprudelnde Geldquelle für jeden Versicherer ist. Aufgrund der großen Unterschiede kannst du deshalb mit einem Tarifvergleich bis zu 88 % sparen!

Deshalb erfährst du auf dieser Seite, ob du persönlich eine Unfallversicherung brauchst. Oder ob du auch ohne sie auskommst. Finde heraus, ob eine private Unfallversicherung für dich in deiner individuellen Lebenssituation sinnvoll ist. Und worauf es dabei ankommt.

Für wen lohnt sich eine Unfallversicherung?

Lohnt sich eine private Unfallversicherung? „Nichts leichter als das“, sagte Frederick zu Piggeldy. Doch es ist nicht immer leicht, zu entscheiden, ob sich eine private Unfallversicherung lohnt. Abhängig von deiner finanziellen Lage kann es sinnvoll sein, eine solche Versicherung abzuschließen oder nicht. Wenn du im Geld schwimmst und keine finanziellen Sorgen hast, ist es wahrscheinlich nicht notwendig, eine private Unfallversicherung abzuschließen. Hat man hin und wieder Ebbe in der Kasse, sieht die Sache schon anders aus. Für die meisten Menschen kann sich der Abschluss einer Unfallversicherung auf jeden Fall lohnen.

Wann ist eine private Unfallversicherung sinnvoll?

Eine private Unfallversicherung schützt dich vor den Kosten, die durch einen Unfall entstehen können – vor allem bei bleibenden Schäden. Das kann ziemlich teuer werden, und damit musst du klarkommen. Denk nur an notwendige Umbauten bei dir zu Hause. Diese Versicherung kann dir also helfen, unerwartete Kosten abzufedern – vor allem, wenn du nicht genug Ersparnisse hast, um solche Ausgaben selbst zu tragen.

Darüber hinaus bietet dir eine private Unfallversicherung auch finanzielle Sicherheit: Wenn du durch einen Unfall nicht mehr arbeiten kannst, verlierst du unter Umständen deine gewohnte Einkommensquelle. In diesem Fall kann sich eine private Unfallversicherung lohnen, indem sie dein Einkommen ersetzt.

Es ist also offensichtlich, dass sich eine Unfallversicherung für die meisten Menschen lohnt. Dabei ist zu beachten, dass der Bedarf je nach Lebenssituation unterschiedlich sein kann. Es ist daher ratsam, sich vor dem Abschluss einer Unfallversicherung genau zu überlegen, ob du diese Art von Schutz benötigst oder nicht.

Warum du dich auf den Worst Case konzentrieren musst

Worst Case ist englisch. Es bedeutet der schlechteste oder ungünstigste Fall. Womöglich erinnerst du dich an den tragischen Unfall von Samuel Koch in der Fernseh-Show „Wetten dass“. Nach seinem Sturz mit Sprungstelzen leidet er an einer Querschnittlähmung. Seit diesem tragischen Ereignis nutzt er seine Bekanntheit, um öffentlich auf die Hauptgefahr von schweren Unfällen hinzuweisen: den hohen Kapitalbedarf. Denn der Umbau von Haus, Wohnung und Auto schlägt schnell mit 6-stelligen Kosten zu Buche. Dazu kommt der Ausfall von deinem Einkommen.

Deshalb solltest du dich bei deiner Lebensplanung auf einen GAU konzentrieren. GAU steht in diesem Fall für die Größten Anzunehmenden Unfallfolgen. Kurz gesagt: für dich auf lange Sicht ungünstige finanzielle Folgen – mit anderen Worten: eine Invalidität.

Finanzielle Folgen eines Unfalls:

So erkennst du, ob du eine Unfallversicherung brauchst

Als Fachjournalist habe ich schon vor Jahrzehnten immer wieder das größte Defizit in der Versicherungswirtschaft öffentlich angeprangert: Zu viel Verkauf und zu wenig Beratung. Denn Plattitüden, abgedroschene Floskeln und kompliziertes Amtsdeutsch verwirren mehr, als dass sie helfen. Was wirklich fehlt, ist Klartext. Deshalb haben wir für dich das MUSOKA-Prüfschema entwickelt. Wie es funktioniert, erfährst du im Video.

Der MUSOKA-Ansatz zeigt sofort, ob man eine Unfallversicherung man haben

- MU – muss

- SO – soll

- KA – kann

Solltest du nach unserem MUSOKA-Prüfschema zu dem Schluss kommen, dass eine Unfallversicherung für dich sinnvoll ist, zeigen wir dir gerne Schritt für Schritt wie du:

- wie ein Insider Unfallversicherungen vergleichen kannst

- wie du auf dem schnellsten Weg eine herausragende Unfallpolice findest

- und dabei bis zu 65 Prozent sparen kannst

Brauchst oder willst du eine Unfallversicherung?

Für menschliches Handeln gibt im Wesentlichen nur 2 Beweggründe. Diese beeinflussen auch den Abschluss einer Unfallversicherung. Denn Menschen wollen entweder:

- „Freude“ (Sicherheit) gewinnen

- „Schmerz“ (Verlust von Lebensqualität) vermeiden

Deutsche gelten international für gewöhnlich als ängstliche Zeitgenossen. Sie fürchten sich vor Waldsterben, Lebensmittelskandalen, BSE und Vogelgrippe, Naturkatastrophen und Altersarmut. Die deutsche Vorsicht ist sogar international als „German Angst“ bekannt. Mein ältester Sohn gibt immer wieder die Story zum Besten, als er mit einem Freund in Marokko in ein Taxi stieg und sich brav auf der Rückbank anschnallte. Daraufhin drehte sich der Taxifahrer mit den Worten zu ihnen um: „Ahhh, Germans … „

Der Mensch: Unbezahlbar und schlecht zu „reparieren“

Deutsche sind vorsichtig mit ihren Autos. Das zeigt sich daran, dass von den 65,8 Millionen Fahrzeugen in Deutschland (Stand: 01.01.2020) etwa 50 Millionen mit einer Voll- oder Teilkaskoversicherung abgesichert sind. Die Besitzer zahlen dafür im Schnitt einen Jahresbeitrag von ca. 680 Euro.

Aber Autos sind nur Gebrauchsgegenstände. Sie können repariert werden. Was ist also mit dir? Brauchst du eine „Voll- oder Teilkaskoversicherung“?

Eine private Unfallversicherung ist quasi die „Körper-Kasko“ für Menschen. Und die macht durchaus Sinn, denn der Wert deiner Gesundheit ist unbezahlbar:

- Durchschnittspreis Neuwagen: 30.250 Euro

- Durchschnittspreis Gebrauchtwagen: 11.430 Euro (DAT-Report 2018)

- Wert der Arbeitskraft bei Erwerbstätigen ca. 1,5 Millionen Euro. Oft weit mehr.

Wie gut schätzt du Risiken ein?

Das Leben ist voller Risiken. Schon von Geburt an bist du ihnen ausgesetzt. Deshalb solltest du dich über Unfallversicherungen informieren. So kannst du deine Risiken besser einschätzen.

Unfallgefahren gibt es viele. Du kannst dich zum Beispiel beim Sport verletzen, bei der Arbeit einen Unfall haben oder im Straßenverkehr verunglücken. Doch nicht jeder Mensch braucht eine Unfallversicherung. Aber selbst, wenn du einen sicheren Job hast und in deiner Freizeit nicht risikoreiche Aktivitäten ausübst, kann irgendwann und irgendwo immer etwas passieren.

Nach einem Unfall kann eine Unfallversicherung dir helfen. Sie zahlt dir zum Beispiel die Kosten für die Behandlung und Rehabilitation. So kannst du deinen Alltag schnell wieder aufnehmen.

Nach den Terroranschlägen vom 11. September 2001 haben viele US-Amerikaner aus Angst vor weiteren Anschlägen das Flugzeug gemieden. Stattdessen sind sie lieber mit dem Auto gereist, auch auf langen Strecken. Die Folge: In den zwölf Monaten nach den Anschlägen stieg die Zahl der Verkehrstoten in den USA um 1.600 Menschen.

Das ist ein Paradox: Die Menschen wollten sich sicherer fühlen, aber sie haben sich in Wirklichkeit in Gefahr gebracht. Denn das Flugzeug ist wesentlich sicherer als das Auto. Die Wahrscheinlichkeit, bei einem Flug zu sterben, ist etwa 200-mal geringer als bei einem Autounfall.

Dieser Fall zeigt: Du solltest keine vorschnellen Schlüsse ziehen. Wenn du zu sehr Angst vor einem Risiko hast, riskierst du womöglich etwas Schlimmeres. In Deutschland ist es 5 Mal wahrscheinlicher, dass du an einer Grippe oder Lungenentzündung stirbst, als durch einen Verkehrsunfall. 2015 starben allein in Deutschland etwa 24 000 Menschen an Diabetes mellitus. Im Vergleich dazu kamen (nur) 639 Menschen bei einem Motorradunfall ums Leben.

Fakten: So oft braucht man eine Unfallversicherung:

- Etwa jeder 10. Deutsche erleidet jährlich einen Unfall.

- Die meisten Unfälle (ca. 2,8 Mio. pro Jahr) passieren im eigenen Haushalt (RKI). Die größte Verletzungsgefahr lauert in der Küche.

- Außerdem sterben 9.818 Menschen durch Unfälle in und um Haus und Wohnung. Das sind mehr als doppelt so viele wie im Straßenverkehr. (StBA; Destatis 2015)

- Für 11 % der Deutschen ist die Unfallversicherung die wichtigste Versicherung (Statista 2015).

- Rund 25,7 Mio. Menschen in Deutschland besitzen eine Unfallpolice (GDV 2015)

- Die Unfallschwerpunkte variieren je nach Alter:

- über 65-jährige: in Haus und Wohnung

- jüngere Menschen: in Freizeit und Beruf

- Kinder: oft mit Folgen von Infektionen, Vergiftungen und Impfschäden etc.

- Für Kinder ab 1 Jahr sind Unfallverletzungen eine der größten Gesundheitsgefahren und die häufigste Todesursache.

- Im Abstand von 18 Minuten wird ein Kind unter 15 Jahren im Straßenverkehr verletzt. Im Jahr 2018 waren es insgesamt 29 213 Kinder. (StBA; Destatis)

- 16,5 % aller Kinder zwischen 1-17 Jahre müssen innerhalb eines Jahres aufgrund eines Unfalls ärztlich behandelt werden. Dies entspricht ca. 1,84 Mio. Kindern. (kindersicherheit.de / RKI)

- ca. 202.300 Kinder mussten nach einem Unfall stationär im Krankenhaus behandelt werden (StBA; Destatis)

- Die Mehrzahl aller Kinderunfälle ereignet sich außerhalb des gesetzlichen Schutzes (RKI KIGGS-Studie):

- Zuhause, im Home-Office bzw. in der Privatsphäre (ca. 43,8 %)

- Schule, Kindergarten etc. (ca. 24,2 %)

- Spielplatz, Sportplatz etc. (ca. 17,4 %)

5 Fehler, warum viele so genannte Experten bei Unfallversicherungen regelmäßig falsch liegen

Zum Thema Unfallversicherung existieren da draußen genau 3 Lager:

- erstens die Versicherungsvermittler und Vergleichsportale, die verkaufen wollen.

- außerdem die Unfallversicherer, die naturgemäß ins gleiche Horn stoßen.

- und zusätzlich die oft selbst ernannten Verbraucherschützer, welche bei einem Blick hinter die Kulissen eventuell selbst ein Vermittler sind.

Auf die Frage, ob man eine Unfallversicherung braucht, antworten Vermittler und Versicherer wie aus der Pistole geschossen: „Ja sicher!“ Wohingegen die andere Fraktion eine Unfallversicherung als wenig sinnvoll oder gar als überflüssig bezeichnet. Lesen Sie weiter, warum beide Aussagen falsch sind – die zweite sogar gefährlich.

Ob man eine Unfallversicherung braucht hängt von objektiven und subjektiven Faktoren ab

1. Eine Frage von Wahrscheinlichkeit und Auswirkung

Zunächst stellt sich die Frage: Was bedeutet brauchen? Der Duden umschreibt „etwas brauchen“ mit „Bedarf haben, benötigen, nicht auskommen ohne, nötig haben„. Bei Versicherungen ist es allerdings so, dass man die meisten Verträge sowieso nie in Anspruch nehmen will. Das macht die Entscheidung schwer. Denn wer will schon gerne für etwas zahlen, dass man womöglich nie nutzt?

Ob man diese oder jene Versicherung wirklich brauchte, zeigt sich erst nach einem Schaden. Doch wer weiß schon, ob eben dieser Schaden früher oder später eintritt. Zumal genau diese Ungewissheit das Grundprinzip von Versicherungen ist – auch in der Unfallversicherung.

Sie merken schon: Ob Sie eine Unfallversicherung brauchen hat erstens etwas mit der Eintrittswahrscheinlichkeit eines Schadens zu tun. Denn je häufiger mit einem negativen Ereignis zu rechnen ist, um so sinnvoller ist eine entsprechende Vorsorge.

Daher braucht ein Fallschirmspringer immer einen Fallschirm. Denn die Wahrscheinlichkeit, dass er einen Schaden erleidet, wenn er keinen anzieht, liegt bei 100 Prozent. Außerdem droht dem Springer ohne Fallschirm in den meisten Fällen der sichere Tod. Das bedeutet: Das Ausmaß, also die mögliche fatale Auswirkung ist deshalb der zweite Aspekt, welcher den Sinn von Vorsorge-Maßnahmen beeinflusst.

Wer sich vor Risiken schützen will, muss diese bewerten können

Allerdings zeigen Studien, dass die meisten Menschen Risiken falsch bewerten. Das gilt für die Schadenwahrscheinlichkeit und ebenso für das Ausmaß. Denn wir sind keine »Risiko-Realisten«. Vielmehr überschätzen wir oft die Wahrscheinlichkeit von seltenen aber dramatischen Ereignissen. Wie zum Beispiel das Risiko von tödlichen Motorrad-Unfällen. Ebenso von einer Querschnittslähmung. Demgegenüber neigen wir zur Unterschätzung von scheinbar banalen Risiken wie von Unfällen in Haus und Wohnung.

Wenn Sie prüfen möchten, wie realistisch Sie Risiken bewerten können, empfehlen wir Ihnen den kostenlosen Selbsttest zur Risikoeinschätzung von Prof. Horst Müller-Peters (TH Köln) und Prof. Dr. Nadine Gatzert (FAU Erlangen-Nürnberg).

Von der einen auf die andere Sekunde …

Wandel ist grundsätzlich gut. Doch manchmal kommt er als dramatisches Ereignis: Plötzlich und unerwartet. Wenn wir uns nur an Statistiken orientieren, würde manche Versicherung nie abgeschlossen. Allerdings dürfen wir dabei die Ausnahme von der Regel nicht vergessen: den Zufall oder das Schicksal. Schließlich sagen Statistiken für den Einzelnen gar nichts aus. Denn was bringt Ihnen ein theoretisch geringes Unfallrisiko wenn Sie dennoch „der Nächste“ sind, der im Rollstuhl landet?

Darüber hinaus ist ein ausreichendes finanzielles Polster das beste Mittel …

- gegen Sorgen, Ängste, Bauchschmerzen und schlaflose Nächte

- und für ein befreites unbeschwertes Leben.

Deshalb erfolgen unsere Empfehlungen immer auf Basis der Gefahrtragungstheorie. Lesen Sie weiter, was es damit auf sich hat.

2. Wie viel Sicherheit braucht der Mensch?

Es gibt einerseits objektive Kriterien, zum Beispiel wie oft ein Schaden eintritt. Ebenso wie hoch dieser ausfallen kann. Darüber hinaus ist Ihr Gefühl entscheidend. Denn jeder Mensch versteht unter Sicherheit etwas anderes. Was denken Sie?

- Brauchen Sie in Ihrem Auto einen Airbag?

- Benötigen Sie als Fahrradfahrer einen Helm? Oder Ihr Kind beim Reiten?

- Braucht jeder Mensch in seiner Wohnung einen Rauchmelder?

- Sind Feuerlöscher in Hotels wichtig?

- Ist ein Fallschirm für Piloten unverzichtbar?

- Würden Sie sich mit Rettungsboten auf einer Kreuzfahrt sicherer fühlen?

- Macht eine Alarmanlage in Ihrer Wohnung Sinn?

- Braucht man eine Unfallversicherung?

Bei allen genannten Fragen geht es um das Thema Sicherheit. Ebenso wie bei einer privaten Unfallversicherung. Sicherheit umschreibt dabei den Zustand des Nicht-bedroht-Seins. Dieser hängt von 2 Dingen ab:

- erstens von der Vermeidung einer tatsächlichen Gefährdung

(= objektive Sicherheit) - zweitens von dem Gefühl, dass eine Gefahr Sie nicht bedrohen kann

(= subjektive Sicherheit).

Eine Unfallversicherung schützt vor den Folgen – nicht vor den Ursachen

Auch eine Unfallversicherung kann Sie nicht vor den Gefahren des Lebens schützen. Kurz gesagt: Auch mit der besten Unfallpolice können Sie von einer Leiter fallen, mit dem Fahrrad stürzen oder im Straßenverkehr schwer verletzt werden.

Eine Unfallversicherung vermindert nicht die Gefahren, jedoch Ihr finanzielles Risiko. Auf Wunsch bis zu einer 1 Mio. Euro oder auch mehr. Eine Unfallversicherung ist ein Versprechen. Sie erhalten die verbriefte Sicherheit, dass Ihnen die Risiken des Lebens zukünftig in finanzieller Hinsicht deutlich weniger anhaben können. Das gute Gefühl gibt es gratis dazu.

Eine Unfallversicherung ist insofern eine Finanzierungsform. Und wer braucht eine Finanzierung? Jeder der das benötigte Kapital nicht sowieso schon hat oder aus anderen Quellen bekommt. Bei der Baufinzierung brauchen zum Beispiel 2 von 3 deutschen Bauherren einen Kredit. Weil die eigenen Mittel fehlen. In der privaten Unfallversicherung ist es ähnlich.

Wie ein Multi-Millionär an Ihrer Seite

Eine private Unfallversicherung steht an Ihrer Seite wie ein sich verbürgender Multi-Millionär. Sie trägt für Sie das finanzielle Risiko wenn ein Unfall Sie aus der Bahn wirft. Ganz nach dem Motto: Mach dir keine Gedanken, denn ich bin für dich da. Geldsorgen sind damit Schnee von gestern.

Diese Gefahrtragung ist die wichtigste Aufgabe von Unfallversicherungen. Womöglich ist das verbriefte Leistungsversprechen noch wertvoller als die Zahlung im Schadensfall. Denn schließlich profitieren Sie von gefühlter Sicherheit 24 Stunden am Tag. Weltweit und ein Leben lang.

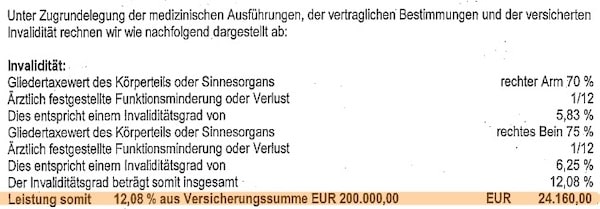

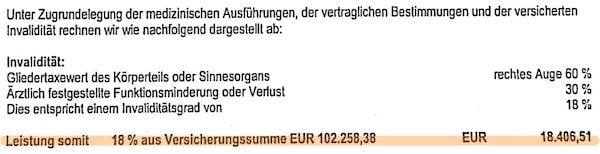

Die folgenden Beispiele aus unserer täglichen Praxis zeigen, wann man eine Unfallversicherung braucht:

1. Sturz von der Leiter bei Arbeiten am Haus

2. Sturz mit dem Motorrad nach Kollision mit Wild

3. Was kostet körperliche Unversehrtheit?

Körperliche Unversehrtheit ist ein Begriff aus dem deutschen Grundgesetz. Laut Artikel 2 hat jeder Mensch ein Recht darauf. Im Klartext heißt das: Wir sollen keinen Schaden erleiden. Weder am Geist noch an unserem Körper. Aber leider hält sich das Leben an kein Gesetz. Außer, dass wir alle früher oder später einmal sterben.

In diesem Zusammenhang stellt sich die Frage: Was ist ein Menschenleben wert? Was ist Ihr Gesundheit wert? Wie kann man Organe, Gliedmaßen und Geist beziffern? Diese Fragen führen einerseits in ethische Grenzbereiche. Darüber hinaus sind sie ein Grundproblem für unseren Lebensplan. Denn man kann kein Menschenleben mit Geld aufwiegen. Dennoch müssen wir den Wert unserer Gesundheit mitunter beziffern. Zum Beispiel nach einem Unfall.

Sie können den Wert berechnen. Zumindest auf dem Papier. Dazu gibt es verschiedene Möglichkeiten. Das statistische Bundesamt geht dahingehend von fixen Ausgaben für den Konsum aus. Zum Beispiel für einen 4-Personen-Haushalt im Schnitt von 45.744 Euro pro Jahr. Inklusive Dach über dem Kopf. Denn mit diese Kosten laufen ja auch nach einem Unfall weiter. Über einen Zeitraum von nur 10 Jahren kommt so schon fast eine halbe Million Euro zusammen. Die italienische Zeitung Focus ließ vor einigen Jahren den Wert von allen menschlichenn Organen berechnen: stolze 44,7 Mio. Euro für den menschlichen Körper.

Unbezahlbar: Das gute Gefühl, abgesichert zu sein!

Ob ein Unfall jemals eintritt ist ungewiss. Dennoch macht eine Unfallversicherung für diesen Fall durchaus Sinn. Selbst wenn manche Kritiker diese Vorsorge hin und wieder als überflüssig bezeichnen. Auf der anderen Seite befürworten die Zweifler jedoch Schwimmwesten in einem Flugzeug. Obwohl das Risiko, beim Absturz mit einem Flugzeug ums Leben zu kommen, gerade einmal 0,00001 % beträgt. Eher gewinnen Sie also den Jackpot im Lotto. Oder werden vom Blitz erschlagen.

Fakt ist: Die meisten Menschen wünschen sich auch 100 Jahre nach der Titanic genug Rettungsbote auf einem Kreuzfahrschiff. Obwohl Aida & Co. als die sichersten Verkehrsmittel der Welt gelten. Immerhin kommt auf eine Milliarde Reise-Kilometer kein einziger Todesfall.

Auch Seilbahnen bewegen in Europa jährlich etwa 1 Milliarde Passagiere. Dennoch ist jedem Benutzer in der Regel viel an Wind-Sicherungen, Seilfang-Schuhen, Zwei-Seil-System und sonstigen sicherheitstechnischen Einrichtungen gelegen. Und trotzdem kann immer etwas geschehen. Wie das tragische Seilbahnunglück vom 23. Mai 2021 am Lago Maggiore zeigt.

Ob Sie eine Unfallversicherung brauchen, hängt von Folgendem ab:

- zunächst von der Schadenwahrscheinlichkeit

- außerdem von dem möglichen Schadenausmaß

- und von Ihrem finanziellem Status ab, um drohende finanzielle Schäden selbst zu schultern.

Doch es gibt noch eine vierte Komponente. Dazu komme ich gleich.

4. Zwischen Ahnung und Meinung ist oft kein Platz für Wissen

Zu Unfallrisiken haben die wenigsten Menschen praktische Erfahrungen. Somit auch zu Unfallversicherungen. Dafür aber oft um so mehr Meinung und irgendeine Ahnung. Uns ging es damals genauso. Obwohl pro 1 Million zurückgelegte Kilometer nur 0,25 Personen einen Unfall erleiden, waren wir an diesem Tag dran. Soviel zur Statistik.

Hinterher weiß man immer alles besser – wir in diesem Fall auch. Die Frage, ob man eine Unfallversicherung braucht, hatten meine Frau und ich uns damals nie gestellt. Wir waren jung (19 und 20 Jahre), noch nicht verheiratet und hatten andere Gedanken. Zumindest bis zu jenem Tag. Lassen Sie mich Ihnen kurz erzählen, wie dieser wahre Unfall unser bester Lehrmeister wurde.

Von der einen Sekunde auf die andere …

Es war am 5. Juli 1985 gegen 19.00 Uhr. Ich tuckerte mit meiner Frau Heike seelenruhig in einem blassgelben Opel Kadett Caravan eine Westerwälder Landstraße entlang. Alles war gut. Bis zu diesem Moment. Vollkommen geblendet durch die tiefstehende Abendsonne missachtete ein NATO-Soldat die Vorfahrt. Er hatte unser hellgelbes Auto im gleißenden Licht nicht kommen sehen. Mit etwa 90 km/h krachten wir ungebremst frontal auf seinen amerikanischen Straßenkreuzer.

Das Ergebnis: Beide Autos Totalschaden, zwei Rettungswagen, Notarzt, Feuerwehr und jede Menge Polizei. Das Chaos pur! Schlagartig war das Thema Unfallversicherung für uns extrem präsent. Wir lernten: So schnell kann es gehen und meistens kommt es anders als man denkt. Aus dieser leidvollen Erfahrung entwickelte sich nach und nach unsere Leidenschaft: „Anderen Menschen zeigen, wie sie die besten Unfallversicherungen vergleichen und finden können.“

5. Die verkannte vierte Dimension in jeder Unfallversicherung

Wie bereits ausgeführt, bestimmen die Schadenwahrscheinlichkeit, das zu erwartende Schadenausmaß und Ihr finanzieller Status, ob eine Unfallversicherung für Sie notwendig ist. Minimalisten können vermutlich mit diesen 3 Kriterien entscheiden, ob sie eine Unfallversicherung brauchen oder nicht. Aber geht es im Leben der meisten Menschen wirklich nur um das, was wir brauchen? Was braucht denn eigentlich jeder Mensch?

Da gibt es zunächst einige Grundbedürfnisse, welche rein biologisch bedingt sind. Der US-amerikanische Psychologe Abraham Maslow beschrieb sie in der Mitte des letzten Jahrhunderts in seiner weltbekannten Bedürfnispyramide.

Was jeder Menschen braucht:

- Sauerstoff zum atmen.

- Genug zu essen und trinken.

- Kleider – zumindest in den Regionen, in denen es so kalt ist, dass wir andernfalls nicht überleben würden.

- Schutz gegen Wärme und Kälte, also ein Dach über dem Kopf.

- Und außerdem noch Sicherheit für Leib und Leben. Damit kommen wir einer Unfallversicherung schon näher.

Aber ist das schon alles? Die meisten Menschen wollen leben und nicht nur überleben. Ist Ihr Leben nicht vielmehr durch das gekennzeichnet, was Ihnen lieb und teuer ist? Gesundheit, Beweglichkeit, Beziehungen, Freiheit, Kleidung, Autos, Häuser, Möbel, Hobbys, Reisen und Fähigkeiten? Also Ihr ganzer Lifestyle? Für viele ist die Freude an etwas der wesentliche Antrieb im Leben. Das Zauberwort heißt Lebensfreude!

Womit wir bei der 4. Dimension einer Unfallversicherung wären. Die meisten „Berater“ stellen lediglich darauf ab, ob Ihnen nach einem Unfall Einnahmen fehlen. Oder ob unfallbedingte Kosten hinzukommen und wie Sie diese finanzielle Belastung aus eigenen Mitteln meistern können. Der Ansatz ist gut. Ich lade Sie jedoch ein, in Ihrer Überlegung gedanklich noch einen Schritt weiter zu gehen. Mal angenommen: Wenn Ihnen nach einem schweren Unfall, beispielsweise mit einer Amputation Ihres rechten Arms, kein Einkommensverlust und auch keine Mehrkosten entstünden, wäre ihre Lebensqualität nicht dennoch folgenschwer gemindert?

Wer zahlt für Ihre psychische Bewältigung?

Meine Lebensqualität hätte nach einer schweren unfallbedingten Behinderung in jedem Fall einen Schaden erlitten. Zumindest für eine gewisse Zeit. Da bin ich mir absolut sicher. Ich spiele Klavier und zeichne gerne. Außerdem habe ich viel Freude an sämtlichen handwerklichen Arbeiten. Fahre gerne Motorrad. Alles das ginge nicht mehr in gewohntem Umfang. Vieles, was mein heutiges Leben auszeichnet, müsste ich mir dann abschminken.

Ich würde mich nicht als eitel bezeichnen, aber dennoch hätte ich vermutlich mit nur noch einem Arm zunächst ein massives mentales Problem. Wozu wäre ich noch ohne fremde Hilfe in der Lage? Könnte ich noch mit dem Auto oder dem Fahrrad fahren? Würde ich die Blicke im Schwimmbad überwinden, im Sommer noch ein T-Shirt tragen? Vor ein paar Tagen sah ich in Bremen eine Frau. Beide Beine waren amputiert und sie lief mit Prothesen – in Shorts! Wäre mein Selbstwertgefühl jemals stabil genug, eine Behinderung mit solch einer Würde zu akzeptieren? Ich hoffe es – habe aber meine Zweifel.

Kommen wir also nochmals zu Ihrer Frage: „Braucht man eine Unfallversicherung?“ Was bei der Beantowortung viel zu selten bedacht wird, ist die psychische Bewältigung eines Unfalls. Eine schwere Unfallverletzung ist eben unabhängig von finanziellen Folgen ein gravierender Einschnitt in das Leben eines Menschen:

Ein schwerer Unfall wirkt oft 4-fach negativ:

- erstens körperlich

- außerdem psychisch

- zusätzlich finanziell

- und darüber hinaus sozial

Die Implantation einer Endo-Exo-Prothese löst bei mir einen kalten Rückenschauer aus. Ich für habe daher für mich und meine Familie entschieden, dass der Verlust von Lebensqualität enorm viel wert ist. Unabhängig davon, ob wir aufgrund eines Unfalls erhebliche Einkommensverluste haben und viel Geld für breitere Türen oder einen Treppenlift benötigen. Wenn auch Sie den Verlust von geistigen und körperlichen Fähigkeiten oder eine Behinderung als negativ sehen, brauchen Sie eine Unfallversicherung. Lesen Sie weiter, wie Sie die für Sie beste Unfallversicherung finden.

Warum Sie im Internet vor lauter Bäumen den Wald nicht mehr sehen

Googelt man die Frage „Braucht man eine Unfallversicherung“, erhält man 440.000 Suchergebnisse (Stand: 06.05.2020). Also jede Menge Informationen. Ich habe mir in den letzten 30 Jahren als Fachjournalist hunderte Webseiten zum Thema „Braucht man eine Unfallversicherung“ angeschaut und analysiert. Doch für die meisten Seiten galt: Viel Geschrei und wenig Wolle! Eine wirklich zufriedenstellende Antwort fand ich nicht.

Zwischen auf Verkauf getrimmten Vergleichsportalen, überladenen Textfriedhöfen und für Suchmaschinen optimierten Online-Projekten talentierter IT-Webmaster, (…die allerdings von Tuten und Blasen meist keine Ahnung hatten) vermisste ich vor allem eines: Eine klare Struktur, die es Ihnen ermöglicht, simple und schnell zu entscheiden, ob Sie persönlich eine Unfallversicherung brauchen beziehungsweise für sich als nötig erachten. Aus diesem Grund gibt es diese Seite.

Warum diese Webseite absolut anders ist als andere

Ganz einfach: Wir möchten, dass Sie glasklare Antworten finden! Während die meisten Webseiten zum Thema Unfallversicherung nur neue Fässer aufmachen, Sie mit noch mehr Fragen verwirren. erhalten Sie hier Butter bei die Fische. Vermutlich wollen Sie ja kein Versicherungsprofi werden, sondern lediglich einfach und schnell erkennen, ob eine private Unfallversicherung für Sie das Richtige ist, stimmt’s?

Aus diesem Grund finden Sie auf dieser Seite:

- Fakten statt Fake-News

- Zielführende Fragen mit Antworten (Prüfschema)

- Ein kinderleicht zu bedienendes TARIFCHECK-Tool

Sie erhalten kaum bekannte Insider-Informationen aus der Unfallpraxis für die Unfallpraxis. Mehr als drei Jahrzehnte bin ich nicht nur Versicherungsexperte, sondern selbst auch Unfallopfer, Selbstständiger, Immobilienbesitzer, Ehemann, Vater von 3 Kindern und vor allem aber auch Beitragszahler.

Daher vergessen wir nie, dass Sie Ihre Unfallversicherung bezahlen müssen. Wir wollen, dass Sie für bestmöglichen Unfallschutz so wenig wie möglich zahlen. Extrem überteuerte Versicherungskonzepte waren mir schon immer ein Dorn im Auge. Als Fachjournalist deckte ich immer wieder gerade bei Unfallversicherungen gigantische Sparpotenziale auf. Dieses einzigartige Knowhow möchte ich heute mit Ihnen teilen, damit Sie ab sofort wissen:

- ob Sie eine Unfallversicherung brauchen.

- wie Sie für maximale Leistungen möglichst wenig bezahlen.

Das erfahren Sie in diesem Ratgeber

Im Jahr 2018 existierten laut Gesamtverband der Deutschen Versicherungswirtschaft (GDV) in Deutschland rund 25,4 Mio. private Unfallversicherungen. Hinzu kamen 4,1 KFZ-Unfallversicherungen. Viele Menschen, die sich mit dem Abschluss einer Unfallversicherung beschäftigen, sind verunsichert.

Man hört zu viele widersprüchliche Aussagen. Die einen behaupten, dass eine Unfallversicherung sinnvoll sei – andere sagen, man könne getrost darauf verzichten. Was stimmt denn nun? Wem kann man glauben? Ist der Rat von Versicherungsvertretern wirklich ehrlich gemeint? Oder vielleicht nur ein altbekanntes Mittel zur Sicherung der eigenen Existenz? Wann braucht man eine Unfallversicherung? Wann nicht?

Sind Sie bereit mehr über Unfallversicherungen zu entdecken?

Folgen Sie den Praxistipps unten…

Für wen ist die private Unfallversicherung sinnvoll?

Welche Versicherungen sind wirklich wichtig? Gehört die private Unfallversicherung dazu? Braucht man diese Police? Mit Versicherungen ist das generell so eine Sache: Auf der einen Seite möchte jeder Mensch gern komfortabel abgesichert sein. Andererseits kosten Versicherungen in der Summe viel Geld. Darüber hinaus weiß niemand, was irgendwann und irgendwo passiert. Insofern stellt sich auch bei einer Unfallversicherung die berechtigte Frage, ob es sich um eine sinnvolle Ausgabe handelt. Schlussendlich können Sie jeden Euro nur einmal ausgeben.

Eine private Unfallversicherung ist besonderes sinnvoll für

- Hauptverdiener

- Selbstständige

- Menschen mit gefährlichen Berufen (z.B. Dachdecker)

- Menschen mit riskanten Hobbys

Diese 3 Fragen entscheiden, ob eine Versicherung grundsätzlich sinnvoll ist

Versicherungen sind grundsätzlich empfehlenswert, wenn sie

- Ihr Lebensgefühl verbessern und Ihr Sicherheitsbedürfnis stillen.

- existenz-bedrohende und existenz-zerstörende Risiken reduzieren.

- (betriebs)wirtschaftlich sinnvoll sind.

Diese 3 Grundvoraussetzungen gelten auch für eine Unfallversicherung.

Damit Sie für sich die Frage „Braucht man eine Unfallversicherung?“ bewerten können, finden Sie auf dieser Seite alles was Sie wissen müssen, um eine Entscheidung gegen oder für eine private Unfallversicherung zu treffen. Ob Sie diese Police für sich und Ihre Liebsten als notwendig erachten, können Sie dann leicht selbst entscheiden. Wir würden Ihnen nie pauschal sagen: „Schließen Sie jetzt eine Unfallversicherung ab.“

Wann man eine private Unfallversicherung haben muss, soll oder kann

Im Leben eines jeden Menschen gibt es immer wieder brenzlige Situationen, in denen man gefährliche Risiken nicht sieht, nicht erkennt oder falsch bewertet.

Etliche Versicherungen sind einfach nur „nice to have“. Aber braucht man sie? Im Sinne von wirklich benötigen definitiv nicht. Andere Policen machen extrem viel Sinn. Wie können Sie die überflüssigen Geldfresser von vernünftiger Vorsorge unterscheiden? Ganz einfach, mit dem MUSOKA-Prinzip!

Wir haben diesen Ansatz zur Sinnhaftigkeit von Versicherungen bereits vor über 20 Jahren entwickelt. Mit dem MUSOKA-Prinzip finden Sie auch die Antwort auf Ihre Frage: „Braucht man eine Unfallversicherung?“

So funktioniert’s:

Notwendigkeit einer privaten Unfallversicherung nach dem MUSOKA-Prinzip bewerten

Benötigte Zeit für Entscheidungsfindung: 5 Minuten

Braucht man eine Unfallversicherung?

- Bewerten Sie, ob Sie grundsätzlich FINANZIELL auf Ihre körperliche und geistige Leistungsfähigkeit angewiesen sind.

Einleitungsfrage: Verdienen Sie Ihren Lebensunterhalt selbst? - Bewerten Sie, ob Sie über finanzielle Mittel verfügen, welche den Lebensunterhalt und unfallbedingte Mehrkosten für Sie und ggf. Ihre Famile langfristig sichern.

a) ausreichend hohes Vermögen

b) passives Einkommen etc.

- Bewerten Sie, ob ein schwerer Unfall grundsätzlich Ihre wirtschaftliche Existenz ZERSTÖREN kann.

► Existenz-zerstörende Risiken MUSS man versichern.

- Bewerten Sie, ob ein schwerer Unfall grundsätzlich Ihre wirtschaftliche Existenz BEDROHEN kann.

► Existenz-bedrohende Unfallrisiken SOLLTE man versichern.

- Bewerten Sie, ob sich ein schwerer Unfall grundsätzlich NEUTRAL auf Ihre wirtschaftliche Existenz auswirken würde.

► Existenz-neutrale Unfallrisiken KANN man versichern, muss es aber nicht.

Wann Sie eine Unfallversicherung brauchen

Möglicherweise haben auch Sie sich bereits einmal gefragt:

- “Brauche ich eine Unfallversicherung?“

- „Wer braucht privaten Unfallschutz?

- „Nur ich, oder auch meine Frau und meine Kinder?“

Millionen Menschen vertrauen darauf, dass Ihnen schon nichts passiert. Doch erstens kommt es anders. Zweitens als man denkt. Das Schicksal trifft keineswegs immer nur die anderen. Denn so ähnlich dachten vor einem Unfall fast alle. Die Realität sieht so aus:

Alle 6 Sekunden passiert ein Unfall:

- mit dem Auto

- auf dem Motorrad

- beim Mofa fahren oder radeln

- bei täglichen Arbeiten im Haushalt

- mit Kleingeräten am Haus und im Garten

- bei der Ausübung von Hobbys

- bei sportlichen Aktivitäten wie Skaten, Reiten, Skifahren oder Fußball

- während der Ausübung von Extremsportarten

- in der Schule und Hochschule

- im Beruf

- im Nebenjob

- auf dem Hin- und Rückweg zur Arbeit

Die häufigsten Unfallverletzungen passieren durch:

- Stürze durch Ausrutschen

- Schnittwunden mit Küchen- und Teppichmessern

- Verbrennungen durch Wasserdampf, kochendes Wasser oder Fett

- Reizungen und Verätzungen von Haut, Schleimhaut und Auge

- Vergiftungen und Stromschläge

- Feuer

- Kochen

- Aufräumen

- Heimwerken und Möbelräumen

Fakt ist: Es passiert schneller als man glaubt und die größten Gefahren lauern zuhause. Gerade in der Freizeit braucht man deshalb eine Unfallversicherung, denn die wenigsten Unfälle passieren am Arbeitsplatz. Die riskanteste Zeit des Tages ist und bleibt die Freizeit. Statistisch ereignen sich rund 70 Prozent aller Unfälle NICHT am Arbeitsplatz.

Unfälle passieren vor allem…

- in der Mittagspause

- am Feierabend und in der Freizeit

- während des Wochenendes

- in den Ferien

- im Urlaub

Wer in jedem Fall eine Unfallversicherung braucht

Man könnte auf die Idee kommen, dass ja bereits eine gesetzliche Unfallversicherung besteht, so dass eine private Unfallversicherung überflüssig ist. Jedoch stimmt diese Annahme in vielen Fällen nicht und in der Freizeit ist fast jeder auf sich allein gestellt.

Fakten zur gesetzlichen Unfallversicherung:

- Nicht jeder ist automatisch gesetzlich versichert.

- Nur in bestimmten Konstellationen besteht gesetzlicher Schutz bei Unfallrisiken.

- Die Berufsgenossenschaft deckt nur bestimmte Arbeitsunfälle und direkte Wegeunfälle ab.

Etwa alle 5 Sekunden passiert ein Unfall. Die Einstellung „Mir passiert schon nichts!“ kann brandgefährlich werden. In der Bundesrepublik ereignen sich im Jahr ca. 6 Millionen Unfälle, von denen allerdings die meisten nicht gesetzlich versichert sind, denn Sie ereignen sich

- in der Freizeit

- am Wochenende

- im Urlaub

Statistisch ist es so, dass die meisten Unfälle nicht während der Arbeitszeit passieren, sondern in der Freizeit. Geht man von einer durchschnittlichen Arbeitszeit von 8 Stunden pro Tag aus, sind Sie in den restlichen 16 Stunden womöglich überhaupt nicht geschützt. Somit fehlt Ihnen an 2/3 des Tages das gesetzliche Sicherungsnetz. Dies gilt übrigens nicht nur für Berufstätige, sondern auch für viele andere. Insofern lautet die Frage nicht nur, wer bei einem Arbeitsunfall zahlt, sondern: Wer zahlt bei Unfällen in der übrigen Zeit?

Ohne gesetzlichen Versicherungsschutz sind:

- Berufstätige (in der Freizeit von ca. 16 – 7 Uhr)

- Hausfrauen und Hausmänner (immer)

- Selbstständige (immer)

- Rentner und Ruheständler (immer)

- Säuglinge (immer)

- Kleinkinder, die noch nicht in den Kindergarten gehen (immer)

- Vorschul- und Kindergartenkinder (in der Freizeit von ca. 12 – 7 Uhr)

- Schüler (in der Freizeit von ca. 14 – 7 Uhr)

- Studenten (in der Freizeit von ca. 14 – 7 Uhr)

- Auszubildende (in der Freizeit von ca. 16 – 7 Uhr)

Darüber hinaus sollten Sie die 3 folgenden Fakten bedenken:

- Die meisten Menschen sind von ihrem Arbeitseinkommen abhängig.

- Das Arbeitseinkommen ist oftmals untrennbar mit dem Gesundheitszustand verknüpft.

- Die wenigsten Menschen verfügen über ein ausreichend großes Vermögen oder passive Einnahmen, um nach einem Verlust der Arbeitskraft ihren Lebensstandard aufrecht zu erhalten.

Eine Unfallversicherung ist nicht unbedingt nötig, sofern diese 3 Fakten auf Sie nicht zutreffen sollten. Damit gehören Sie allerdings zu einer kleinen Gruppe derer, die bereits ausgesorgt haben. Andernfalls handelt es sich bei einer privaten Unfallversicherung nicht um Luxus, sondern um eine notwendige und sinnvolle Versicherung. Insbesondere wenn man bedenkt, dass der wirtschaftliche Schaden nach einem Unfall sehr schnell ein existenzbedrohendes Ausmaß annehmen und in der Regel nicht mehr selbst reguliert werden.

Da ich gerade in Programmierlaune war, habe ich Ihnen dazu ein kleines Tool gebastelt. Damit können Sie Ihr restliches Lebensarbeitseinkommen von heute bis zum Eintritt in den Ruhestand berechnen. Das Ergebnis verblüfft und verdeutlicht, um welchen Wert es bei einer Unfallversicherung eigentlich geht. Viel Spaß!

Auch in diesen Fällen braucht man eine Unfallversicherung

Leinöl – Viele Menschen denken: „My home is my castle“ – Denkste! Die Praxis sieht vollkommen anders aus. In puncto „Unfallrisiko“ gelten ganz andere Gesetze. Gerade in den eigenen vier Wänden gibt es insgesamt mehr Tote als auf der Straße! Viele Gefahren lauern dort, wo man es am wenigsten erwartet. Wenn man zum Beispiel „Bio“ hört, denkt man an Gesundheit. Doch selbst „Bio“ kann gefährlich werden. Alles soll möglichst umweltverträglich sein: Natürliche Farben, naturbelassene Seifen und gesunde Möbelwachse. Viele Naturfreunde ahnen jedoch nicht, welche Unfallgefahren beispielsweise von Leinöl ausgehen. Mit bestem Wissen und Gewissen verzichtet man der Umwelt zuliebe auf Chemie und Gift- stoffe. Dabei übersieht man nur allzuschnell den klitzekleinen Hinweis auf dem Kanister, dass es sich bei Leinöl um selbstentzündliches Material handelt. Seitdem immer mehr Menschen lieber Naturprodukte für die Pflege von Holz verwenden, kommt es auch in privaten Haushalten immer vermehrt zu Leinöl-Bränden. Die Katastrophe ist vorprogrammiert.

Retter – „Feuer-Alaaaaarm!!!“… und wer rettet den Retter? Das ist wohl auf der ganzen Welt das Schreckensszenario schlechthin. Wenn es brennt, zählt wirklich jede Sekunde. Da überlegt man nicht lange. Augen zu und durch! Viele Retter riskieren Kopf und Kragen, wenn es darum geht, anderen zu helfen. Tragische Schlagzeilen in den Medien bestätigen es: Immer wieder kommt bei spektakulären Rettungsversuchen der Wohltäter selbst zu Schaden. Jeder kann in diese Situation kommen, denn wenn Not am Mann ist, fackelt man nicht lange – stimmt‘s? Eine gute Unfallpolice sollte Ihnen deshalb auch dann noch Schutz bieten, wenn Sie bei einem Versuch zur Rettung von Menschen oder Sachen bewusst in Kauf genommene Verletzungen erleiden.

Besonders für ehrenamtliche Helfer ist eine Unfallversicherung sinnvoll. Diese Erweiterung ist besonders wichtig für all diejenigen, die sich ehrenamtlich in Feuerweh- ren, technische Hilfsdiensten oder sonstigen Rettungsdienste engagieren. Was auf den ersten Blick so unscheinbar aussieht, geht jedoch deutlich weiter als die üblichen Standard-Regelungen draußen am Markt. Demnach sind oft nur „unfreiwillig“ erlittene Gesundheitsschäden versichert. Genau diese Unfreiwilligkeit kann bei bewusst in Kauf genommenen Verletzungen schnell zum Pferdefuß werden.

Braucht man eine Unfallversicherung als Rentner?

Gefährlicher Kabel-Salat. Tausende Menschen stürzen Jahr für Jahr in den Tod. Nicht etwa von einer Klippe oder von einer Brücke. Ach woher? Das Desaster passiert meist im eigenen Haushalt. Da, wo absolut niemand damit rechnet. Stürze sind die „Unfallursache Nr.1“ – gerade bei älteren Menschen. Vor allem als Rentner braucht man eine Unfallversicherung. Rund 80 Prozent aller Unfälle sind die Folge eines Sturzes. Für 5.112 Menschen endet ein tragischer Sturz sogar tödlich.

Hier stürzen die Menschen, nicht nur im Alter:

- ca. 21,2 % im Wohnzimmer

- ca. 18,7 % im Garten bzw. auf dem Balkon

- ca. 13,7 % in der Küche

- ca. 5,5 % im Badezimmer

Vagabundierende Putzeimer, „fliegende“ Teppiche, spiegelglatte Böden und verwurschtelte Elektrostrippen. Wer kennt das nicht? Im Zeitalter moderner Kommunikationsgeräte gedeiht der häusliche Kabel-Wirrwarr wie Unkraut nach einem warmen Sommerregen. Meterlange Schnüre müssen irgendwo hin und ziehen sich quer durch die ganze Wohnung. Eh man sich versieht, zieht es einem den Boden unter den Füßen weg. Schwerste Frakturen sind die Folge.

Mindestens genauso gefährlich sind offene Schnürsenkel. „Bind Dir Deine Schuhe zu“! Diesen gut gemeinten elterlichen Rat hat wohl jeder schon einmal in seinem Leben gehört. Möglicherweise kennen Sie „Fritz Wunderlich“? Auch der lyrische deutsche Star-Tenor starb 1966 auf tragische Weise im Alter von nur 36 Jahren als er auf dem Rückweg von seiner Bibliothek auf seinen offenen Schnürsenkel trat und dabei stolperte. Der Sänger stürzte kopfüber ein ganzes Stockwerk tiefer auf den mit Steinplatten belegten Fußboden. Er verletzte sich so schwer, dass er aus dem Koma nicht mehr aufwachte.

Unterschiede zwischen den Versicherungen

Jedoch sollte bei dem Abschluss der Unfallversicherung genau auf die Details geachtet werden. Bei der Vielzahl der am Markt angebotenen Policen, gibt es einige Gemeinsamkeiten, aber auch Unterschiede. Diese sollten genau betrachtet werden, da je nach Lebensumständen die eine oder die andere Unfallversicherung sinnvoll und besser geeignet sein kann.

Beispielsweise spielt es bei den meisten Anbietern keine Rolle, ob sich der Unfall im Inland oder im Ausland ereignet hat. Nahezu alle Unfallversicherungen bieten als Standard einen weltweiten Schutz. Diesbezüglich muss man sich als Versicherungsnehmer also keine Gedanken machen.

Jedoch muss insbesondere dann, wenn besondere Sportarten ausgeübt werden, genau geprüft werden, welches zusätzliche Risiko dadurch entsteht und ob der Versicherer diese erhöhte Unfallgefahr ohne Weiteres absichert. Dies gilt vor allem auch für extreme Aktivitäten wie Bungee-Springen, Rafting oder Downhill-Biking. Es ist heute keine Seltenheit, dass sich jemand bei einem Tandem-Fallschirmsprung verletzt, denn sportliche Action-Events gelten seit Jahren nicht nur als originelle Geschenk-Idee. Gleiches gilt, für Profi- und Berufssportler.

Teilweise ergeben sich diesbezüglich bereits aus den jeweiligen Versicherungsbedingungen beitragsfreie Erweiterungen und gesonderte Vereinbarungen, sodass dieses Risiko nicht ausdrücklich in die Unfallversicherung eingeschlossen werden muss.

Für bestimmte Sportarten erhält man aber nur durch eine besondere Vereinbarung oder im Rahmen ganz spezieller Policen Versicherungsschutz gegen Unfallrisiken. Wenn der Wunsch bestehen sollte, auch solche Sportarten abzusichern, so sollte die Versicherungspolice genau studiert werden, ob dieses Risiko mitversichert werden kann. Das hat natürlich auch Einfluss auf die Konditionen.

Fazit

Wenn man bedenkt, dass sich mehr als 70 Prozent aller Unfälle in der Freizeit ereignen und deshalb nicht im Rahmen der gesetzlichen Unfallversicherung versichert sind, dann kann man die Frage „Braucht man eine Unfallversicherung?“ mit einem eindeutigen „JA!“ beantworten. Ergänzt werden kann noch, dass die Kosten für eine solche Versicherung sehr überschaubar sind. Schon deshalb sollte man angesichts des existenzbedrohenden Risikos nicht lange über eine Versicherung dieser Art nachdenken. Unfälle wünscht sich niemand – aber sie lassen sich selbst bei größter Vorsicht nicht ausschließen. Jeder möchte im Falle eines Unfalls gut abgesichert sein und dies kann man mit einer privaten Unfallversicherung gut und günstig erreichen.

Auch manchen Hobby-Elektriker trifft kurz nach der Erleuchtung viel zu früh der Schlag. Im Jahr 2006 starben sage und schreibe 6.455 Menschen bei Unfällen im Haushalt. Das entspricht einer ganzen Kleinstadt. Der Strom im Haushalt erwischt auf diese Weise mehr Menschen als der Verkehr auf der Straße! Nur ganz wenige Policen bieten Ihnen in den Bedingungen ausdrücklich Versicherungsschutz für die Folgen elektrischer Einwirkung. Vor allem, wenn Sie zum Kreis der Hobby-Bastler gehören, empfiehlt es sich, auf die folgende Formulierung zu achten:

„Ausdrücklich mitversichert sind Schäden durch mechanische, chemische oder elektrische Einwirkung

sowie Schall-, Explosions- und sonstige Druckwellen“

Ob Bastler oder nicht: Es lohnt sich, dass Sie Ihre bestehende Unfallversicherung vergleichen, denn das Risiko von Verbrühungen, Prellungen und Stürzen bleibt für jedermann. Am gefährlichsten ist es in den eigenen vier Wänden. Daher ist eine Unfallversicherung sinnvoll und wichtig, denn früher oder später kann immer etwas passieren. Auch die Stiftung Warentest hält private Unfallversicherungen für einen „sinnvollen Schutz“.

Viel besser ist es jedoch, wenn man Unfälle möglichst ganz vermeidet. Dabei helfen Ihnen …

Es ist verblüffend, wie man bereits mit kleinsten Umgestaltungen und Vorkehrungen eine großar- tige Wirkung erzielt.

Aber machen wir uns nichts vor. Trotz aller Vorsicht wird man Unfälle niemals ganz ver- meiden können. Selbst wenn man sich und die ganze Familie in Watte packt, das Risiko einer drohenden Invalidität lässt sich nicht ausknip- sen wie ein Lichtschalter.

Vielmehr schwebt die Unfallgefahr über uns allen wie das Schwert des Damokles. Während Damokles speiste, baumelte senkrecht über seinem Kopf ein messerscharfes Ritterschwert – an einem einzelnen, hauchdünnen Pferdehaar befestigt. Na dann: „Guten Appetit“!

Was bringt mir eine Unfallversicherung?

Eine private Unfallversicherung zahlt Ihnen Geld, wenn Ihre körperliche oder geistige Funktionstüchtigkeit durch einen Unfall dauerhaft geschädigt wird. Dies ist ist und war die wichtigste Funktion einer privaten Unfallversicherung seit ihrer Erfindung. Im Laufe der Zeit wurde diese Kernfunktion durch viele Zusatzleistungen ergänzt.

Der Unfallschutz besteht in der Regel:

- weltweit

- 24 Stunden am Tag

24 Stunden wie in Abrahams Schoß

Nicht nur im Beruf geht es hektisch zu. Die Devise lautet heute immer und überall: „Tempo, Tempo, Tempo“, denn jedes Kind weiß: Zeit ist Geld und Geld regiert die Welt!Die einen arbeiten acht Stunden mit tonnenschweren Giganten. Andere kraxeln in luftiger Höhe. Manche setzen sich Tag für Tag glühend heißen und höchst giftigen Flüssigkeiten aus. So oder so: Das Risiko ist immer und überall präsent.

Ihr 100-Prozent-Vollwert-Schutz

Private Unfallversicherungen sind völlig anders. Sie bieten Versicherungsschutz mit allem Drum und Dran. Auch auf privaten, betrieblichen und sogar öffentlichen Toiletten. Moderne Policen nehmen Sie rund um die Uhr unter ihre Fittiche. Dadurch können Sie vollkom- men entspannt Ihr Leben genießen. Denn es spielt keine Rolle, was Sie gerade machen – ob Sie im Bagger oder am Baggersee sitzen. Gute Policen bieten Ihnen einen echten weltweiten 24-Stunden-Schutz.

Mehr als drei Milliarden Euro für Ihre Sicherheit

Im Jahr 2007 zahlten allein die privaten Unfallversicherer (142 Gesellschaften) insgesamt rund 2.813.400.000,00 Euro für Schäden an ihre Versicherten aus. Zahlungen der gesetzlichen Träger nicht mitgerechnet. (Quelle: Jahrbuch 2008 – GDV Gesamtver- band der Deutschen Versicherungswirtschaft e.V.) Durch Schaden wird man klug, bezahlt aber teures Lehrgeld – Deutsches Sprichwort –

Immer mehr Menschen schließen aus diesem Grund bereits in jungen Jahren eine Unfallver- sicherung ab. Das macht Sinn, denn früher oder später braucht man eine private Unfallversicherung als preiswerten Airbag zum Schutz vor finanziellen Dauerschäden. Aber welche Police?

Möglicherweise haben Sie sich schon einmal unabhängige Studien angeschaut. Dann sind Ihnen wahrscheinlich die Augen aufgegangen. Denn nur rund 30 Prozent aller Erwachsenen und nur etwa 40 Prozent der Kinder besitzen eine wirklich günstige Police. Die meisten Versicherungsnehmer zahlen allerdings ewig und drei Tage drauf – und büßen früher oder später ein „Vermögen“ ein, weil man es nicht besser weiß. Machen Sie es anders!

Bereits „kleine“ Unfälle haben große Folgen …

So schützen Sie „Ihre Millionen“

Risiken lauern überall. Da beißt die Maus keinen Faden ab. Und ein schwerer Unfall kann Sie von jetzt auf gleich für immer aus der Bahn werfen, denn ohne Moos nix los. In diesem Fall platzen viele Lebensträume wie eine Seifenblase im Sonnenlicht, denn die normalen Kosten laufen weiter, andere Kosten kommen noch hinzu und das Einkommen fällt weg.

Schwere Unfälle zerstören Ihre Existenz!

Der Bedeutsamkeit einer ausreichend hohen Absicherung wird häufig unterschätzt. Doch bei Licht betrachtet, geht der finanzielle Gegenwert Ihrer persönlichen Arbeitskraft in null Komma nix in die Millionen. Auch ohne Zins und Zinseszinsen. Rechnen Sie doch einmal nach, was Sie in Ihrem Leben noch verdienen werden. Sie werden überrascht sein:

Hätten Sie das gedacht? Ich würde Ihnen nie sagen, dass Sie dieses Kapital schützen müssen, aber sinnvoll ist es schon. Schließlich haben die wenigsten Menschen soviel auf der hohen Kante, dass sie (und ihre Familie) ohne einen Finger krumm zu machen Jahrzehnte gut davon leben können. Alle anderen sorgen besser vor.

Ein Monatseinkommen von 3.000 EUR entspricht einem Gegenwert von 2.249.788 Euro – bei 4,5% Verzinsung über 30 Jahre:

Eine Unfallversicherung macht aber nur dann Sinn, wenn es sich um eine professionell optimierte Police handelt. Alles andere ist zu teuer, denn gerade bei Unfallversicherungen werden Sie von zweitklassigen Versicherern ehe Sie sich versehen über den Löffel balbiert. Nur wenn man sich auf die wirklich wichtigen Leistungen beschränkt und darüber hinaus erstklassige Spezialtarife einsetzt, kann man überraschend günstig vorsorgen. Die Lösung lautet: → Unfallversicherung vergleichen

Gefährliche Irrtümer, Mythen und Legenden!

Im Internet kursieren erschreckend viele falsche „Empfehlungen“. Sie nennen sich Praxistipps und Finanztipps, haben aber mit der Realität aus dem Berateralltag nur bedingt etwas zu tun.

1. Private Unfallversicherungen zahlen nur, wenn Sie bleibende Schäden durch einen Unfall erleiden

Unbestritten ist es eine der Hauptaufgaben: Die Vorsorge für den Invaliditätsfall. Also für bleibende Gesundheitsbeeinträchtigungen nach einem Unfall. Nichtsdestotrotz ist es falsch, dass Unfallversicherungen nur zahlen, wenn Sie bleibende Schäden erleiden. Viele Zusatzleistungen einer Unfallversicherung sehen eine reine Kostenerstattung vor oder leisten bestimmte pauschale Entschädigungen . So zum Beispiel:

- Unfallkrankenhaustagegeld

- Genesungsgeld

- Unfalltagegeld ab dem 8., 15., 21. oder 43. Tag

- Erstattung von Bergungskosten

- Übernahme der Kosten für kosmetische Operationen

- Zahnersatz

Für die Zahlung der vorgenannten Leistungen ist ein bleibender Schaden als Voraussetzung nicht erforderlich.

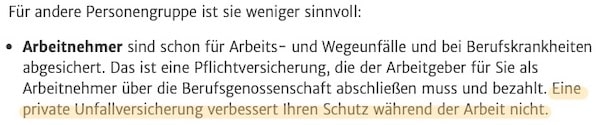

2. Kein Schutz während der Arbeit

Was die Verbraucherzentrale hier veröffentlicht, fällt unter die Kategorie „grober Unfug“. Aller Ernstes wird hier behauptet, dass eine private Unfallversicherung den Schutz während der Arbeit nicht verbessert.

Irrtum:

Selbstverständlich verbessert eine private Unfallversicherung Ihren Schutz während der Arbeit. Jede empfehlenswerte Unfallversicherung gilt 24 Stunden rund um die Uhr – weltweit während der Freizeit und im Beruf.

Empfehlung:

Eine Unfallversicherung ist insbesondere auch deshalb interessant, da Sie damit die i.d.R. nicht ausreichenden Leistungen der gesetzlichen Unfallversicherung (Berufsgenossenschaft) aufstocken können. Außerdem zahlt die gesetzliche Unfallversicherung – wenn überhaupt – erst ab einer Beeinträchtigung von 20 Prozent. Demgegenüber leistet die Unfallversicherung bereits ab 1 % Prozent Invalidität.

3. Abraten von einer Dynamik

Manche Webseiten raten von einer Anpassung oder sogenannten Dynamik ab. Eine Dynamik sorgt dafür, dass die Versicherungssumme jedes Jahr um einen bestimmten Prozentsatz steigt. Es wird argumentiert, dass eine Dynamik in der Unfallversicherung nicht sinnvoll sei, da man die Versicherungsleistung auf einmal erhalte und der Absicherungsbedarf mit dem Alter sinkt. Die Autoren empfehlen von Beginn an eine ausreichend hohe Versicherungssumme. Für den Fall, dass Ihr Vermögen angewachsen ist, wird auf eine Summenreduzierung verwiesen.

Irrtum:

- Wenn Sie einen unfallbedingten Finanzbedarf haben, ist es bezüglich der Absicherungshöhe unerheblich, ob Sie eine Zahlung in Raten oder auf einen Schlag erhalten. Das wirklich Wichtige ist: Die Versicherungsleistung muss ausreichend bemessen sein.

- Der Absicherungsbedarf mag womöglich im Laufe der Zeit sinken. Doch das dauert. Beispielsweise wenn Sie Ihr Haus abbezahlt haben. Gleiches gilt für den Fall, wenn Ihre Kinder irgendwann einmal ihr Studium beenden, einen soliden Job finden und „auf eigenen Füßen“ stehen. Gerade für einen jungen Menschen kann dies jedoch bis zu 30 Jahre dauern. Erfahrungsgemäß steigt zunächst über Jahrzehnte der Finanzbedarf an. Insofern ist es sehr sinnvoll, wenn Ihre Versicherung damit Schritt hält.

- Eine Situation, in der das Vermögen soweit angewachsen ist, dass Sie die Versicherungssummen reduzieren sollten, tritt für die meisten Menschen – wenn überhaupt – erst ab 50 Jahren oder später ein.

Empfehlung:

Vereinbaren Sie eine Dynamik und behalten Sie die Entwicklung im Auge. Sie können der Dynamik jederzeit widersprechen oder diese ganz aus Ihrem Vertrag ausschließen. Eine dynamische Anpassung ist Ihr Joker, falls Sie einmal aufgrund einer Verschlechterung Ihres Gesundheitszustandes eine erhöhte Versicherungssumme wünschen, diese aber nicht mehr erhalten.

3. Zu geringe Absicherung für Bergungskosten und kosmetische Operationen

Manche Webseiten empfehlen für mögliche Rettungs- und Hubschraubereinsätze, z.B. für Wanderer oder Skifahrer, eine Versicherungssumme für Bergungskosten von mindestens 10.000 Euro. Gleiches gilt für Operationen, die nicht medizinisch notwenig sind, sondern nur das Aussehen verbessern.

Irrtum:

- Wenn 50-köpfige Suchtrupps über Tage ausrücken, Helikopter stundenlang bei schwierigen Wetterverhältnissen kreisen, Abgestürzte mit Winden aus tiefen Schluchten und Segelflieger mit dem Autokran aus Baumwipfeln gerettet werden müssen, klettern die Kosten schnell ins Uferlose. Bergungskosten von 10.000 Euro sind knapp bemessen.

- Bereits eine einfache Nasenkorrektur kostet ca. 5.000 Euro. Umfangreiche plastische Operationen nach einem Unfall schlagen schnell mit höheren 5-stelligen Summen zu Buche. 10.000 Euro für kosmetische Operationen sind daher viel zu niedrig!

Empfehlung:

Prüfen Sie detailliert die Mitversicherung von Bergungskosten und kosmetischen Operationen. Manche Anbieter (z.B. VHV EXKLUSIV) bieten kosmetische Operationen bis 50.000 Euro und Bergungskosten bis 1 Million Euro beitragsfrei.

Was kostet eigentlich ein Unfall?

Die Kosten für eine medizinische Behandlung kann man im Hinblick auf die Unfallversicherung in der Regel vernachlässigen. Denn normalerweise kommt dafür die gesetzliche oder private Krankenversicherung auf. Sollten Sie allerdings keine Krankenversicherung haben oder eine hohe Selbstbeteiligung tragen müssen, sollten Sie auch die Behandlungskosten berücksichtigen.

Die Frage lautet daher: Kommt unabhängig von Behandlungskosten wirklich ein Investitionsvolumen zusammen, das eine private Vorsorge in Form einer Unfallversicherung rechtfertigt? Braucht man eine Unfallversicherung zur Finanzierung des barrierefreien Umbaus von Haus, Garten und Auto? Oder können Sie die unfallbedingten Mehrkosten bequem alleine stemmen? Lesen Sie weiter, welche Kosten nach einem schweren Unfall wie z.B. einer Querschnittslähmung auf Sie zukommen können.

Schätzungsweise waren in Deutschland im Jahr 2017 ca. 1,35 Mio. Menschen auf einen Rollstuhl angewiesen. Dies entspricht etwa 17 Prozent aller Schwerbehinderten und ca. 1,64 Prozent der deutschen Gesamtbevölkerung. Doch die wenigsten Wohnungen oder Häuser sind barrierefrei gebaut. Deshalb sind diese Immobilien im Fall einer unfallbedingten Behinderung für gewöhnlich kaum oder nur mit fremder Hilfe weiterhin nutzbar. Die barrierefreie Umgestaltung kostet sehr viel Geld. Aber ohne geht es nicht, denn schließlich wollen bzw. müssten Sie sich auch zukünftig uneingeschränkt in Ihren vier Wänden bewegen können. Das gleiche gilt natürlich für Ihr Auto. Die erforderlichen Maßnahmen für den behindertengerechten Umbau von Domizil und Fahrzeug schlagen schnell mit 6-stelligen Beträgen zu Buche.

Wie viel kostet Barrierefreiheit?

- Die Türen der Wohnung müssen gemäß DIN 18040-2 (Barrierefreies Bauen) zur barrierefreien und ungehinderten Nutzung mit einem Rollstuhl eine lichte Tür-Durchgangsbreite von 90 cm aufweisen. Allerdings liegen viele unter diesem Normmaß. Daher müssen oftmals alle Türen einer Wohnung verbreitert werden.

Kosten, um 6 Türen zu verbreitern = ca. 3.100 Euro

- Herkömmliche Fenster sind in der Regel auf eine Bedienung im Stehen ausgelegt. Damit die Bedienelemente (Griffe) der Fenster auch aus der tiefen Sitzposition im Rollstuhl bedient werden können, müssen die Fenster abgesenkt werden.

Kosten, um 3 Fenster abzusenken = ca. 5.400 Euro

- Körperpflege und Hygiene sind wichtig. Doch gerade nach einer unfallbedingten Behinderung wird Gesundheitspflege nicht selten zu einer außerordentlichen Herausforderung. Eine vorhandene Badewanne kann man oft nicht weiter nutzen. Die Beratung, Planung und Umgestaltung in eine barrierefreie flache Dusche beläuft sich schnell bereits auf 2.000 und 5.500 Euro. Darüber hinaus braucht man ein unterfahrbares Waschbecken und Haltegriffe in unmittelbarer Nähe von Dusche und WC.

Barrierefreier Umbau von Bad und WC = ca. 15.000 Euro

- Ebenso wie WC und Badezimmer, muss auch die Küche nach barrierefreien Standards umgebaut werden. Das bedeutet: Klassische Küchenzeilen mit Unterbauschränken kann man vom Rollstuhl aus nicht nutzen. Deshalb wird die Installation unterfahrbarer Arbeitsplatten erforderlich. Ebenso befinden sich normale Steckdosen und Lichtschalter für einen Rollstuhlfahrer in der falschen Höhe.

Behindertengerechter Umbau von Küche = 10.000 Euro

.

- Barrierefreies Wohn- und Schlafzimmer. Hochflorige Teppichböden sind nicht rollengeeignet. Insgesamt sind Teppiche aufgrund ihrer Flauschigkeit für Rollstuhlfahrer eher hinderlich. Als besonders vorteilhaft erweisen sich glatte Böden wie Fliesen, Laminat oder PVC-Böden. Sowohl in Wohn- und Schlafzimmer sollte man deshalb einen entsprechenden Fußboden verlegen. Alle Schalter, Steckdosen und Ablagen müssen rollstuhlgerecht sein. Darüber hinaus werden am Bett und an allen Sitzmöbeln Ein- und Ausstiegshilfen notwendig. Unter Umständen sind auch die Bedienelemente von Heizkörpern anzupassen.

Wohnzimmer = 15.000 Euro

Schlafzimmer = 10.000 Euro

. - Barriefreier Zugang zur Wohnung. Zuallererst müssen Sie einmal Ihre Wohnung erreichen können. Jedoch erweist sich im Rollstuhl jede Treppe als unüberwindbares Hindernis. Daher benötigen Sie zur Überwindung verschiedener Stockwerke einen Treppenlift. Außerdem sind – insbesondere im Außenbereich – für einen barrierefreien Zugang zum Wohnhaus gegebenenfalls mehrere Rampen erforderlich.

Das maximale Gefälle einer Rampe darf nach DIN maximal 6 Prozent betragen. Das bedeutet: Um einen Niveauunterschied von zwei Treppenstufen (36 cm) zu überwinden, brauchen Sie bereits eine 6 Meter lange Rampe.

Treppenlift über mehrere Etagen = 25.000 Euro

Rampe = 10.000 Euro

. - Gerade wenn man durch eine körperliche Beeinträchtigung in seiner Beweglichkeit eingeschränkt wird (z.B. aufgrund eines Rollstuhls), ist der Wunsch nach Mobilität besonders groß. Auch nach einer Behinderung wollen viele Unfallopfer allein und unabhängig mit ihrem Auto fahren können. Der Umbau eines konventionellen Fahrzeugs für Rollstuhlfahrer mit Rollstuhlrampe oder Lift kostet sehr viel Geld. Bedienelemente, die bislang per Hand bedient wurden, müssen auf die Bedienung mit Fußpedalen umgerüstet werden. Für den Fahrzeuggebrauch mit einem Rollstuhl sind Einstiegs- und Verladesysteme, ebenso wie veränderte Sitzschienen und ein beweglicher oder rotierenden Sitz erforderlich.

Behindertengerechter Umbau des Autos = 40.000 Euro

Elektrorollstuhl bzw. Elektromobil = 2.500 Euro

Die Gesamtkosten für den behindertengerechten und barrierefreien Umbau von Haus bzw. Wohnung, Garten, Garage, Stellplatz und Auto belaufen sich in dieser Beispielrechnung auf 136.000 Euro. Wären Sie ohne Weiteres in der Lage, Beträge in dieser Dimension selbst zu finanzieren? Wenn nicht, können Sie eine private Unfallversicherung mit Sicherheit gut gebrauchen.

Braucht man eine Unfallversicherung wenn man eine Berufsunfähigkeitsversicherung hat?

Ob man eine Unfallversicherung braucht, wenn man bereits eine Berufsunfähigkeitsversicherung hat, kommt auf verschiedene Aspekte an. Leider wird immer wieder wird der Eindruck erweckt, eine Berufsunfähigkeitsversicherung könnte eine private Unfallversicherung ersetzen. Das ist falsch und gefährlich – umgekehrt übrigens genauso. Deshalb sollten Sie niemals vorschnell eine Berufsunfähigkeits- oder Unfallversicherung kündigen. Eine Berufsunfähigkeitsversicherung und eine Unfallversicherung sind grundverschiedene Vorsorgeinstrumente!

Eine private Berufsunfähigkeitversicherung zahlt Ihnen eine Berufsunfähigkeitsrente (BU-Rente) wenn Sie aufgrund von Krankheit oder Unfall mindestens zu 50 Prozent Ihren Beruf nicht mehr ausüben können. In vielen Tarifen gilt dies auch bei Pflegebedürftigkeit nach Pflegestufe 1.

- Auslöser: Krankheit, Unfall, überdurchschnittlicher Kräfteverfall

- Leistungsschwelle: mindestens 50 Prozent

- Bewertungsgrundlage: Ihr zuletzt ausgeübter Beruf

- Zahlweise: Monatsrente

Im Gegensatz dazu zahlt Ihnen eine private Unfallversicherung in der Regel eine Kapitalentschädigung (oder je nach Vereinbarung auch eine Unfallrente), wenn ein Unfall zu einer bleibenden Gesundheitsschädigung führt. Allerdings leistet die private Unfallversicherung bereits ab einem Invaliditätsgrad von 1 Prozent.

- Auslöser: Unfall

- Leistungsschwelle: ab 1 Prozent Invalidität

- Bewertungsgrundlage: Unfalldefinition (Faustformel „PAUKE“)

- Zahlweise: Einmalzahlung, Monatsrente, Kostenerstattung

Die Unfallversicherung und die Berufsunfähigkeitsversicherung werden durch verschiedene Ereignisse ausgelöst und leisten ab unterschiedlicher Schwellen. Daher kann es durchaus passieren, dass Sie einen durchaus schweren Unfall erleiden, aber dennoch ihren Beruf nach wie vor ausüben können. Beispielsweise können viele Bürotätigkeiten selbst dann ausgeführt werden, wenn Sie im Rollstuhl säßen. Ich selbst zähle mich auch dazu. In diesem Fall würde Ihre private Unfallversicherung Ihnen womöglich eine Invaliditätsentschädigung von mehreren hunderttausend Euro zahlen, während Sie von Ihrer Berufsunfähigkeitsversicherung noch keinen Cent sehen.

Umgekehrt kann es auch sein, dass Sie aufgrund einer Krankheit ihren zuletzt ausgeübten Beruf zu mindestens 50 % nicht mehr ausüben können. In diesem Fall erhalten Sie die vereinbarte Berufsunfähigkeitsrente. Da die Ursache jedoch kein Unfall, sondern eine Krankheit war, zahlt die Unfallversicherung nichts. In diesem Fall ist die private BU-Rente Ihr finanzieller Rettungsanker.

Berufsunfähigkeitsversicherung vs. Unfallversicherung: Jede, eine oder keine zahlt!

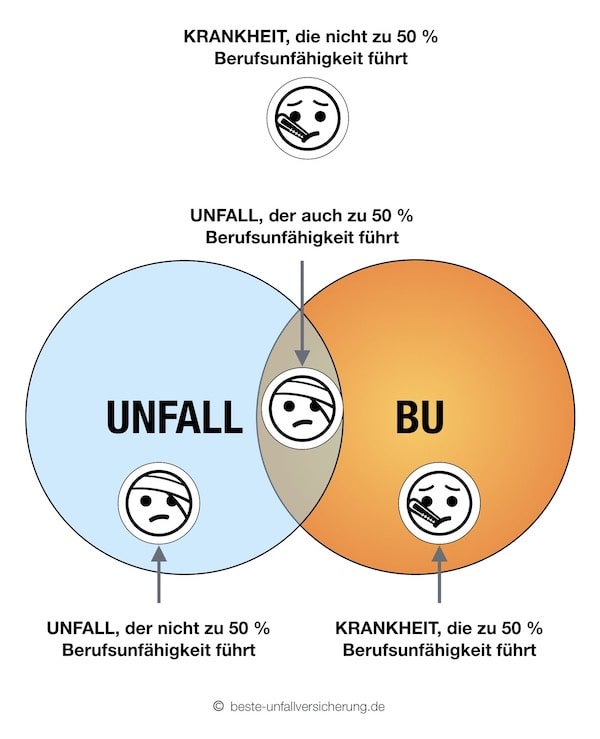

Es kann durchaus Situationen geben, in denen beide Verträge, also sowohl die Berufsunfähigkeitsversicherung (BU) und die private Unfallversicherung eine Leistung erbringen. Zum Beispiel wenn ein Unfall gleichzeitig auch zu einer mehr als 50 prozentigen Berufsunfähigkeit führt. In diesem Fall zahlt die Unfallversicherung und die BU. (siehe Grafik: Schnittmenge in der Mitte)

Ebenso kommt es vor, dass nur die eine oder die andere Vorsorge Versicherungsleistungen erstattet. Dies ist immer dann der Fall, wenn nur die Voraussetzungen der jeweiligen Vertragsform erfüllt werden. Also z.B. wenn ein Unfall nicht zur 50 %-igen Berufsunfähigkeit führt (Grafik: hellblauer Kreis) oder wenn eine 50 %-ige Berufsunfähigkeit durch eine Krankheit ausgelöst wurde (Grafik: organge-farbener Kreis).

Darüber hinaus ist auch der Fall denkbar, in denen keine der beiden genannten Vorsorgemaßnahmen greift. Dies wäre beispielsweise dann der Fall, wenn Sie aufgrund einer Krankheit in der Ausübung Ihres Berufs gehindert werden, allerdings z.B. nur zu 30 Prozent. In diesem Fall würde eine Unfallversicherung nicht zahlen, da es sich um keinen Unfall handelt. Ebenso wäre die Schwelle von 50 % für eine Leistunspflicht der Berufsunfähigkeitsversicherung nicht erreicht. (Grafik: oberhalb beider Kreise)

Diese Unfallversicherung braucht niemand

Zu geringe Summen

Diesen Beitrag teilen:

Du liest gerade:

Braucht man eine Unfallversicherung